Alles over autolening rente: Tips voor het vinden van de beste deal

Autolening Rente: Alles wat u moet weten

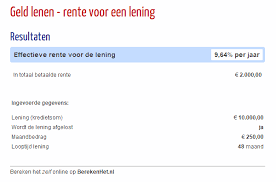

Een autolening is een veelvoorkomende manier om de aankoop van een nieuwe of tweedehands auto te financieren. Bij het afsluiten van een autolening is de rente een belangrijke factor om rekening mee te houden. De rente bepaalt namelijk hoeveel u uiteindelijk zult betalen bovenop het geleende bedrag.

Er zijn verschillende factoren die van invloed zijn op de autoleningrente die u aangeboden krijgt. Ten eerste speelt uw kredietgeschiedenis een grote rol. Leners met een goede kredietwaardigheid kunnen doorgaans lagere rentetarieven verwachten, terwijl leners met een minder gunstige kredietgeschiedenis vaak hogere rentetarieven zullen moeten betalen.

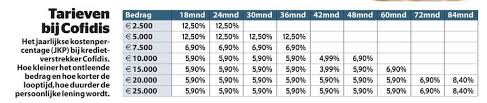

Daarnaast heeft de looptijd van de lening ook invloed op de rente. Over het algemeen geldt: hoe langer de looptijd, hoe hoger de rente. Dit komt doordat de kredietverstrekker meer risico neemt bij langere looptijden.

Het is verstandig om verschillende leningsaanbieders te vergelijken voordat u een autolening afsluit. Op die manier kunt u de beste deal vinden met een rentetarief dat past bij uw financiële situatie en behoeften.

Houd er rekening mee dat naast de rente ook andere kosten verbonden kunnen zijn aan een autolening, zoals administratiekosten en verzekeringen. Zorg ervoor dat u alle voorwaarden en kosten grondig doorneemt voordat u akkoord gaat met een leningsovereenkomst.

Door goed geïnformeerd te zijn over autoleningrente en alle bijkomende kosten, kunt u weloverwogen beslissingen nemen bij het financieren van uw nieuwe auto.

8 Essentiële Tips voor het Vergelijken van Autolening Rentes in België

- Vergelijk autoleningen bij verschillende kredietverstrekkers om de beste rente te vinden.

- Let op de totale kosten van de lening, niet alleen op de rentevoet.

- Onderhandel over de rentevoet en probeer een lager tarief te bekomen.

- Kies voor een lening met een vaste rentevoet om verrassingen te vermijden.

- Houd rekening met eventuele extra kosten, zoals dossierkosten of verzekeringspremies.

- Leen niet meer dan nodig is om onnodige interesten te vermijden.

- Bekijk ook de looptijd van de lening en hoe dit de totale kosten beïnvloedt.

- Wees voorzichtig met aanbiedingen die ’te mooi om waar te zijn’ lijken; lees altijd goed de kleine lettertjes.

Vergelijk autoleningen bij verschillende kredietverstrekkers om de beste rente te vinden.

Het vergelijken van autoleningen bij verschillende kredietverstrekkers is een verstandige stap om de beste rente te vinden die past bij uw financiële situatie. Door verschillende leningsopties te onderzoeken en rentetarieven te vergelijken, kunt u ervoor zorgen dat u niet alleen de meest gunstige rente vindt, maar ook eventuele extra kosten en voorwaarden in overweging neemt. Op deze manier kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u de autolening afsluit die het beste aansluit bij uw behoeften en budget.

Let op de totale kosten van de lening, niet alleen op de rentevoet.

Het is belangrijk om bij het afsluiten van een autolening niet alleen naar de rentevoet te kijken, maar ook naar de totale kosten van de lening. Naast de rente kunnen er nog andere kosten verbonden zijn aan de lening, zoals administratiekosten, verzekeringen en eventuele boetes bij vervroegde aflossing. Door de totale kosten van de lening in overweging te nemen, krijgt u een beter beeld van wat de lening uiteindelijk zal kosten en kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie.

Onderhandel over de rentevoet en probeer een lager tarief te bekomen.

Het is verstandig om te onderhandelen over de rentevoet bij het afsluiten van een autolening en te proberen een lager tarief te verkrijgen. Door actief te onderhandelen met de kredietverstrekker kunt u mogelijk gunstigere voorwaarden bedingen, zoals een lagere rente. Het loont de moeite om verschillende aanbieders te vergelijken en te kijken welke bereid zijn om mee te gaan in uw onderhandelingen. Een lager rentetarief kan uiteindelijk resulteren in lagere maandelijkse kosten en minder totale interestbetalingen over de looptijd van de lening.

Kies voor een lening met een vaste rentevoet om verrassingen te vermijden.

Kies voor een lening met een vaste rentevoet om verrassingen te vermijden. Bij een autolening met een vaste rentevoet blijft het rentetarief gedurende de hele looptijd van de lening hetzelfde. Dit betekent dat u van tevoren precies weet hoeveel u elke maand zult moeten betalen en dat u niet voor onverwachte stijgingen in de rente komt te staan. Door te kiezen voor stabiliteit en voorspelbaarheid in uw lening, kunt u uw budget beter beheren en financiële verrassingen voorkomen.

Houd rekening met eventuele extra kosten, zoals dossierkosten of verzekeringspremies.

Het is belangrijk om rekening te houden met eventuele extra kosten, zoals dossierkosten of verzekeringspremies, bij het afsluiten van een autolening. Deze bijkomende kosten kunnen het totale bedrag dat u uiteindelijk moet terugbetalen aanzienlijk beïnvloeden. Door vooraf duidelijkheid te krijgen over alle mogelijke extra kosten en deze mee te nemen in uw financiële planning, voorkomt u verrassingen en kunt u een weloverwogen beslissing maken over de autolening die het beste bij uw budget past.

Leen niet meer dan nodig is om onnodige interesten te vermijden.

Leen niet meer dan nodig is om onnodige interesten te vermijden. Het is belangrijk om bij het afsluiten van een autolening alleen het bedrag te lenen dat nodig is voor de aankoop van de auto en eventuele bijkomende kosten. Door niet meer te lenen dan strikt noodzakelijk, kunt u onnodige interestkosten vermijden en uiteindelijk geld besparen. Het is verstandig om een realistische begroting op te stellen en alleen te lenen wat binnen uw financiële mogelijkheden past, zodat u geen extra financiële lasten op u neemt dan nodig is.

Bekijk ook de looptijd van de lening en hoe dit de totale kosten beïnvloedt.

Het is belangrijk om ook de looptijd van de lening te bekijken en te begrijpen hoe deze van invloed is op de totale kosten van een autolening. Over het algemeen geldt dat een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar uiteindelijk meer rente kan kosten. Aan de andere kant kan een kortere looptijd resulteren in hogere maandelijkse aflossingen, maar minder rentekosten over de gehele periode van de lening. Het is essentieel om een balans te vinden tussen het bedrag dat u maandelijks kunt betalen en het totale bedrag dat u bereid bent uit te geven aan rente, door rekening te houden met de looptijd van de lening.

Wees voorzichtig met aanbiedingen die ’te mooi om waar te zijn’ lijken; lees altijd goed de kleine lettertjes.

Wees voorzichtig met aanbiedingen die ’te mooi om waar te zijn’ lijken als het gaat om autoleningrente. Het is essentieel om altijd goed de kleine lettertjes te lezen voordat u akkoord gaat met een leningsovereenkomst. Soms kunnen verborgen kosten of ongunstige voorwaarden schuilen achter aantrekkelijke rentetarieven. Door grondig de voorwaarden te controleren, kunt u mogelijke valkuilen vermijden en ervoor zorgen dat u een autolening afsluit die echt bij uw financiële behoeften past.