Artikel: Lenen van Particulieren

Lenen van Particulieren: Een Nieuwe Trend in de Financiële Wereld

Het lenen van particulieren, ook wel peer-to-peer lenen genoemd, is een opkomende trend in de financiële wereld. In plaats van traditionele financiële instellingen zoals banken, kiezen steeds meer mensen ervoor om geld te lenen van andere particulieren via online platformen.

Voordelen van Lenen van Particulieren

Eén van de voordelen van lenen van particulieren is de flexibiliteit en snelheid waarmee leningen kunnen worden afgesloten. In plaats van lange goedkeuringsprocessen bij banken, kunnen particulieren vaak binnen enkele dagen geld lenen via peer-to-peer platformen.

Bovendien biedt lenen van particulieren vaak gunstigere rentetarieven dan traditionele bankleningen, omdat er geen tussenkomst is van een financiële instelling die winst wil maken. Dit kan resulteren in lagere kosten voor de lener.

Risico’s en Voorzorgsmaatregelen

Natuurlijk brengt lenen van particulieren ook risico’s met zich mee. Het is belangrijk om voorzorgsmaatregelen te nemen en alleen te lenen of uitlenen aan betrouwbare personen met een goede kredietwaardigheid. Daarnaast is het verstandig om de voorwaarden en garanties van het peer-to-peer platform grondig door te nemen voordat u een lening afsluit.

Toekomstperspectief

Naarmate de digitalisering en decentralisatie in de financiële sector toenemen, wordt verwacht dat lenen van particulieren alleen maar populairder zal worden. Het biedt zowel leners als uitleners nieuwe mogelijkheden om op een transparante en efficiënte manier met elkaar in contact te komen voor financiële transacties.

Kortom, het lenen van particulieren biedt een alternatieve en innovatieve manier om geld te lenen of uit te lenen buiten het traditionele bancaire systeem. Met de juiste voorzorgsmaatregelen kan dit een aantrekkelijke optie zijn voor mensen die op zoek zijn naar flexibele financieringsopties.

9 Voordelen van Lenen bij Particulieren: Flexibiliteit en Direct Contact tot Sociale Meerwaarde

- Flexibiliteit in leningsvoorwaarden

- Snelle goedkeuringsprocessen

- Gunstigere rentetarieven

- Direct contact met de geldschieter

- Mogelijkheid tot lenen voor specifieke doeleinden

- Transparante transacties zonder tussenkomst van banken

- Kans om te investeren in individuen en projecten

- Toegang tot financiering voor mensen met minder kredietgeschiedenis

- Mogelijkheid om sociale banden te versterken door financiële samenwerking

Zeven Nadelen van Lenen bij Particulieren: Risico’s en Beperkingen in Overweging

- Mogelijk gebrek aan wettelijke bescherming bij lenen van particulieren

- Risico op wanbetaling door particuliere leners

- Beperkte mogelijkheden voor juridische stappen bij conflicten met particuliere uitleners

- Minder regulering en toezicht in vergelijking met traditionele financiële instellingen

- Kans op misbruik van persoonlijke gegevens bij peer-to-peer lenen

- Onzekerheid over de betrouwbaarheid en kredietwaardigheid van particuliere uitleners

- Gebrek aan garanties en zekerheden zoals bij bankleningen

Flexibiliteit in leningsvoorwaarden

Een groot voordeel van lenen van particulieren is de flexibiliteit in leningsvoorwaarden die het biedt. In tegenstelling tot traditionele banken kunnen particuliere geldschieters vaak maatwerk leveren en leningsvoorwaarden aanpassen aan de specifieke behoeften van de lener. Dit betekent dat leners meer ruimte hebben om te onderhandelen over zaken zoals rentetarieven, aflossingstermijnen en andere voorwaarden, waardoor ze een lening kunnen verkrijgen die beter aansluit bij hun individuele financiële situatie.

Snelle goedkeuringsprocessen

Een groot voordeel van lenen van particulieren is de mogelijkheid van snelle goedkeuringsprocessen. In tegenstelling tot traditionele bankleningen, waarbij het goedkeuringsproces vaak langdurig en omslachtig kan zijn, kunnen leningen via peer-to-peer platformen vaak binnen enkele dagen worden goedgekeurd. Dit zorgt voor een efficiëntere en snellere manier om toegang te krijgen tot de benodigde financiële middelen, waardoor leners snel kunnen reageren op onverwachte financiële behoeften of kansen.

Gunstigere rentetarieven

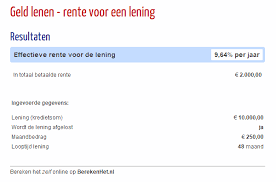

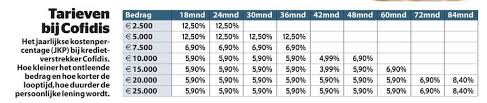

Een van de voordelen van lenen van particulieren is het feit dat het vaak gunstigere rentetarieven biedt in vergelijking met traditionele bankleningen. Doordat er geen tussenkomst is van een financiële instelling die winst wil maken, kunnen particulieren elkaar leningen verstrekken tegen lagere kosten, wat kan resulteren in aanzienlijke besparingen voor de lener.

Een van de voordelen van lenen van particulieren is het directe contact met de geldschieter. Door rechtstreeks te communiceren met degene die het geld uitleent, kunnen leners een persoonlijke relatie opbouwen en eventuele vragen of zorgen direct bespreken. Dit directe contact kan leiden tot meer transparantie en vertrouwen tussen beide partijen, wat kan resulteren in een soepeler en meer gepersonaliseerd uitleenproces.

Mogelijkheid tot lenen voor specifieke doeleinden

Een van de voordelen van lenen van particulieren is de mogelijkheid om geld te lenen voor specifieke doeleinden. In tegenstelling tot traditionele leningen bij banken, waar vaak beperkingen gelden voor het gebruik van het geleende bedrag, kunnen particulieren vaak leningen verstrekken voor zeer specifieke doeleinden. Of het nu gaat om het financieren van een studie, het starten van een eigen bedrijf of het doen van een grote aankoop, lenen van particulieren biedt de flexibiliteit om geld te lenen voor precies datgene waarvoor u het nodig heeft.

Transparante transacties zonder tussenkomst van banken

Het lenen van particulieren biedt het voordeel van transparante transacties zonder tussenkomst van banken. Door rechtstreeks geld te lenen van andere particulieren via online platformen, wordt de behoefte aan traditionele financiële tussenpersonen geëlimineerd. Hierdoor kunnen leners en uitleners op een directe en open manier met elkaar communiceren en overeenkomsten sluiten, wat zorgt voor meer transparantie in het leenproces. Dit resulteert in een efficiëntere en duidelijkere afhandeling van leningen, waarbij beide partijen profiteren van een directe interactie zonder de complexiteit die vaak gepaard gaat met bankleningen.

Kans om te investeren in individuen en projecten

Een van de voordelen van lenen van particulieren is de kans om te investeren in individuen en projecten die traditioneel misschien geen toegang zouden hebben tot financiering via conventionele kanalen zoals banken. Door geld uit te lenen aan particulieren via peer-to-peer platformen, kunnen investeerders direct bijdragen aan het realiseren van persoonlijke doelen, ondernemerschap stimuleren en innovatieve projecten ondersteunen. Dit biedt niet alleen financiële voordelen, maar ook de voldoening om een positieve impact te hebben op het leven van anderen en bij te dragen aan het succes van veelbelovende initiatieven.

Toegang tot financiering voor mensen met minder kredietgeschiedenis

Een belangrijk voordeel van lenen van particulieren is de toegang tot financiering die het biedt voor mensen met minder kredietgeschiedenis. Traditionele financiële instellingen zoals banken hechten vaak veel waarde aan een uitgebreide kredietgeschiedenis bij het beoordelen van leningaanvragen, waardoor het moeilijk kan zijn voor mensen zonder een gevestigde kredietgeschiedenis om financiering te verkrijgen. Door te lenen van particulieren via peer-to-peer platformen kunnen deze individuen toch de benodigde financiële ondersteuning krijgen, omdat particuliere geldschieters vaak meer open staan voor het beoordelen van leningaanvragen op basis van andere factoren dan alleen de kredietgeschiedenis. Dit maakt lenen van particulieren een inclusieve en toegankelijke financieringsoptie voor een breder scala aan mensen.

Mogelijkheid om sociale banden te versterken door financiële samenwerking

Een belangrijk voordeel van lenen van particulieren is de mogelijkheid om sociale banden te versterken door financiële samenwerking. Door geld te lenen van vrienden, familie of zelfs onbekende particulieren via peer-to-peer platformen, kunnen mensen niet alleen financiële steun krijgen, maar ook relaties opbouwen en versterken. Deze vorm van lenen kan leiden tot een gevoel van gemeenschap en wederzijdse ondersteuning, waarbij zowel de lener als de uitlener profiteren van een versterkte sociale band en een gevoel van verbondenheid.

Mogelijk gebrek aan wettelijke bescherming bij lenen van particulieren

Een belangrijk nadeel van lenen van particulieren is het mogelijke gebrek aan wettelijke bescherming voor zowel de lener als de uitlener. In tegenstelling tot leningen verstrekt door traditionele financiële instellingen, kunnen leningen tussen particulieren minder juridische waarborgen bieden in geval van geschillen of wanbetaling. Dit kan leiden tot onzekerheid en risico’s voor beide partijen, aangezien er mogelijk geen duidelijke juridische stappen zijn om hun belangen te beschermen en geschillen op te lossen. Het is daarom essentieel voor alle betrokkenen om zich bewust te zijn van deze potentiële beperking en om zorgvuldig te overwegen voordat ze besluiten om geld uit te lenen of te lenen via peer-to-peer platformen.

Risico op wanbetaling door particuliere leners

Het lenen van particulieren brengt het risico met zich mee dat particuliere leners in gebreke blijven en hun leningen niet kunnen terugbetalen. Dit kan leiden tot financiële verliezen voor de uitlenende partij, aangezien er geen garantie is dat de lener zijn verplichtingen zal nakomen. Het is daarom essentieel voor zowel leners als uitleners om zorgvuldig te overwegen met wie ze transacties aangaan en om voorzorgsmaatregelen te nemen om het risico op wanbetaling te minimaliseren.

Beperkte mogelijkheden voor juridische stappen bij conflicten met particuliere uitleners

Een belangrijk nadeel van lenen van particulieren is de beperkte mogelijkheid voor juridische stappen bij conflicten met particuliere uitleners. In tegenstelling tot leningen verstrekt door traditionele financiële instellingen, kan het moeilijker zijn om juridische bescherming te krijgen of geschillen op te lossen wanneer u geld leent van individuen via peer-to-peer platformen. Dit gebrek aan formele regelgeving en bescherming kan leiden tot onzekerheid en risico’s voor zowel de lener als de uitlener in geval van geschillen of wanbetaling. Het is daarom essentieel om voorzichtig te zijn en goed onderzoek te doen voordat u besluit om geld te lenen van particulieren.

Minder regulering en toezicht in vergelijking met traditionele financiële instellingen

Een belangrijk nadeel van lenen van particulieren is het gebrek aan regulering en toezicht in vergelijking met traditionele financiële instellingen. Doordat peer-to-peer leningen plaatsvinden buiten het reguliere bancaire systeem, zijn er minder strikte regels en controles die de belangen van zowel de lener als de uitlener beschermen. Dit kan leiden tot een verhoogd risico op misbruik, wanbetaling en conflicten tussen de betrokken partijen, aangezien er geen formele instantie is die toezicht houdt op de transacties en naleving van regels afdwingt. Het is daarom essentieel voor alle betrokkenen om zich bewust te zijn van deze tekortkoming en om voorzichtig te zijn bij het aangaan van leningen via peer-to-peer platformen.

Kans op misbruik van persoonlijke gegevens bij peer-to-peer lenen

Een belangrijk nadeel van lenen van particulieren via peer-to-peer platformen is de kans op misbruik van persoonlijke gegevens. Omdat deze transacties vaak online plaatsvinden, bestaat het risico dat gevoelige informatie zoals identiteitsgegevens, bankrekeningnummers en adresgegevens in verkeerde handen vallen. Dit kan leiden tot identiteitsdiefstal, fraude of andere vormen van misbruik. Het is daarom essentieel voor leners en uitleners om uiterst voorzichtig te zijn met het delen van persoonlijke gegevens en om alleen gebruik te maken van betrouwbare en goed beveiligde peer-to-peer platformen.

Onzekerheid over de betrouwbaarheid en kredietwaardigheid van particuliere uitleners

Een belangrijk nadeel van lenen van particulieren is de onzekerheid over de betrouwbaarheid en kredietwaardigheid van de particuliere uitleners. In tegenstelling tot banken die strenge controles uitvoeren en kredietwaardigheidsbeoordelingen maken, kan het moeilijk zijn om de financiële achtergrond en reputatie van particuliere uitleners te beoordelen. Dit gebrek aan transparantie kan leiden tot risico’s voor de lener, aangezien er geen garanties zijn dat de uitlener in staat zal zijn om het geleende bedrag terug te betalen. Het is daarom essentieel voor leners om voorzichtig te zijn en alleen in zee te gaan met betrouwbare en goed beoordeelde particuliere uitleners om financiële problemen te voorkomen.

Gebrek aan garanties en zekerheden zoals bij bankleningen

Een belangrijk nadeel van lenen van particulieren is het gebrek aan garanties en zekerheden die men normaal gesproken bij bankleningen zou krijgen. Bij traditionele bankleningen zijn er strikte regels en procedures die de belangen van zowel de lener als de geldverstrekker beschermen, zoals kredietcontroles, onderpandvereisten en wettelijke garanties. Bij lenen van particulieren via peer-to-peer platformen ontbreken deze formele structuren vaak, waardoor er een hoger risico bestaat voor beide partijen in geval van wanbetaling of andere geschillen. Het ontbreken van deze garanties kan leiden tot onzekerheid en conflicten tussen de betrokken partijen.